2023-03-21 17:10:42来源:医药魔方浏览量:531

初创Biotech公司的最终命运,要么自己发展成长为生物科技巨擘,要么破产倒闭淹没于历史长河中。当然,被制药巨头溢价收购也是一个不错的归宿。

4款商业化产品成为辉瑞肿瘤业务即战力

肿瘤是辉瑞聚焦的六大业务领域之一,目前的产品组合中虽然也有哌柏西利(乳腺癌)、恩扎卢胺(前列腺癌)和阿昔替尼(肾癌)这样的重磅炸弹产品作为门面担当,但是基本都没有了更多想象空间,恩扎卢胺和阿昔替尼增长几乎停滞,哌柏西利开始走向下滑。其他新生力量方面,虽然阿维鲁单抗(PD-L1单抗)、博舒替尼、利妥昔单抗生物类似药(Ruxience)、贝伐珠单抗生物类似药(Zirabev)、曲妥珠单抗生物类药(Trazimera)在2022年也能合计贡献约20亿美元,但是凭借数量和生物类似药堆积的业绩总令人感觉缺少了横扫肿瘤市场的霸气。因此,辉瑞比较迫切需要找到新的重磅炸弹肿瘤药物作为未来业务增长的支撑。

纵观辉瑞目前在肿瘤领域开展的33项临床研究,III期临床研究中除PD-1单抗sasanlimab和BCMA/CD3双特异性抗体Elranatamab属于新分子药物外,其余均为上市产品的适应症拓展。可以预见,辉瑞在短期内恐怕只有Elranatamab具有市场想象空间,寻找外部合作也就是顺理成章的事情了。

注:阶段为适应症的临床阶段

不难看出,维恩妥尤单抗和妥卡替尼均是辉瑞重点业务的有力补充,尤其维恩妥尤单抗有望成为辉瑞在泌尿系统肿瘤领域的增长主力,多家机构都对维恩妥尤单抗的市场前景给出积极预测。立足血液瘤领域的维布妥昔单抗自然也会成为辉瑞重点推进的产品,毕竟在血液瘤领域辉瑞还有另外两款ADC产品奥加伊妥珠单抗和吉妥珠单抗奥唑米星,渠道和团队都已经成熟。

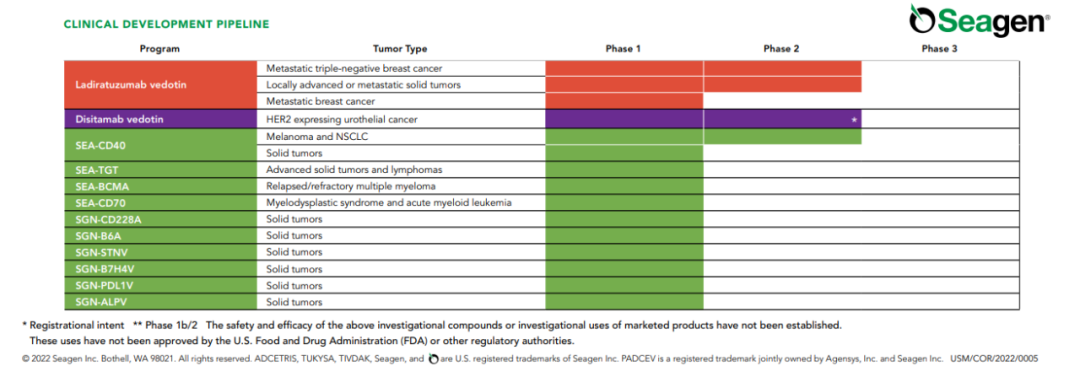

临床阶段Pipeline面临取舍,维迪西妥单抗优先级或将更高

Seagen四款已经商业化的产品在辉瑞当前业务布局下的地位重要性无需担忧,尽管可能会有资源的差别化倾斜,但都将获得辉瑞的积极推进,毕竟辉瑞还需要更多弹药填补COVID19疫情褪去后的业绩增长亏空。但是Seagen当前12款临床阶段产品的境遇则充满了未知,甚至部分产品与辉瑞的管线布局存在冲突,面临着取与舍的选择。

从开发进度看,Ladiratuzumab vedotin和维迪西妥单抗(引进自荣昌生物)两款产品处于II期研究,确定性相对更高一些。其他10个项目都是刚刚开启临床探索,也就充满了临床开发上的不确定性。

Ladiratuzumab vedotin是一种靶向LIV-1的抗体药物偶联物 (ADC),目前正在进行转移性三阴性乳腺癌和其他实体瘤的II期临床研究。2020年9月,Seagen和默沙东达成了战略合作,在全球范围内以50:50的比例共同开发和分享ladiratuzumab vedotin的未来成本与利润。同时,授予默沙东除美国、欧洲和加拿大以外其他地区商业化ladiratuzumab vedotin和妥卡替尼的权益。

对于Seagen而言,这项战略合作不仅实实在在地收到7.25亿美元预付款和10亿美元股权投资,还降低了ladiratuzumab vedotin的未来开发成本,同时也可以借助默沙东的商业化优势,无疑是一项明智的选择。然而,随着辉瑞完成对Seagen的收购,也预示着Seagen已经将辉瑞在ladiratuzumab vedotin和妥卡替尼上的利润分摊了出去。如今,ladiratuzumab vedotin仍处于II期研究,在三阴性乳腺癌领域的TROP2 ADC戈沙妥珠单抗也给出了对标参考,即便辉瑞心有不甘但也无可奈何。

事实上,维迪西妥单抗能够获得Seagen的青睐并不意外。首先,Seagen在HER2靶标上缺少战略布局,当HER2 ADC的临床和商业价值开始凸显,Seagen已经没有足够的时间从头再来。其次,维迪西妥单抗将HER2抗体与海兔毒素10衍生物A(MMAE)偶联而成的ADC药物连接技术,与Seagen在技术上可谓是一脉相承。第三,维迪西妥单抗已经获批上市,也算是完成了临床验证,呈现了差异化的安全性潜质。因此,维迪西妥单抗可以说是Seagen临床产品中最具确定性和临床成功率最有保障的药物,也最有可能成为Seagen第五款商业化产品。

Seagen被辉瑞收购后,维迪西妥单抗的权益和战略设想也就随之转移到辉瑞的账下。从协同性上看,与辉瑞优先布局的泌尿系统肿瘤业务方向也是比较匹配。辉瑞目前已经凭借AR抑制剂恩扎卢胺在泌尿系统领域找到了立足之地,维恩妥尤单抗(Nectin ADC)的加入让其如虎添翼,阿维鲁单抗(PD-L1单抗)未来还会在尿路上皮癌中进一步巩固阵地。如果维迪西妥单抗(HER2 ADC)获批上市,无疑会再一次帮助辉瑞扩大尿路上皮癌的领域版图。

尿路上皮癌(UC)是第二常见的泌尿生殖道肿瘤,Nectin-4、TROP2和HER2是PD-1之外最受关注的治疗靶标。一项小样本的免疫组织检测结果显示,79.2%、90.3%和36.1%的UC患者分别呈现Nectin-4、TROP-2和HER2阳性。其中,72.2%患者同时携带TROP-2和Nectin-4,31.9%患者同时携带HER2和TROP-2,25.0%患者同时携带三种生物标志物,仅1.4%患者为阴性。收购完成后,辉瑞在阿维鲁单抗之后,又将同时手握维恩妥尤单抗(Nectin-4 ADC)和维迪西妥单抗(HER2 ADC)两种ADC产品,自然增加了更多的依仗。

乳腺癌更是辉瑞聚力坚守的肿瘤领域,以24亿美元获得PROTAC产品ARV-471的全球开发和商业化权益便彰显了辉瑞重塑领先地位的决心。近期,Seagen在2023年AACR摘要中公布了维迪西妥单抗单药和联合妥卡替尼在乳腺癌模型中的临床前抗肿瘤数据,结果显示了优于T-DM1的疗效迹象,以及相对T-DXd增强的内化作用。因此,维迪西妥单抗这样一款HER2 ADC产品对于辉瑞在乳腺癌领域的布局也显得尤为重要。

相比之下,Seagen其他早期管线项目SEA-TGT、SEA-BCMA、SGN-B7H4V和SGN-PDL1V的开发放在辉瑞的业务布局背景下则充满了不确定性。

SEA-TGT是Seagen开发的一款TIGIT单抗药物。近期,默沙东TIGIT复方制剂MK-7684A在KeyVibe-002研究中失利,加之此前罗氏的TIGIT单抗二连败、BMS的退出以及诺华的摇摆,面对没有速度优势的SEA-TGT,辉瑞还会不会加速推进也就令人生疑。

SEA-BCMA是一款BCMA ADC,即便忽略GSK产品的退市影响,辉瑞也需要在SEA-BCMA和Elranatamab(BCMA/CD3双抗)之间做出权衡。同样的境遇,也摆在了SGN-B7H4V和PF-07260437之间,更甚者SGN-PDL1V则要面对辉瑞已经布局了PD-L1抗体阿维鲁单抗和PD-1抗体sasanlimab之后,如何说服辉瑞看到自己的商业化价值。

当然,Seagen的管线中仍有许多优质资产,包括SGN-B6A、SGN-STNV和SGN-ALPV等,不仅在适应症布局上与辉瑞的优势领域存在协同,也有潜力成为全球FIC产品。不过,这些尚处于临床I期的资产,相对于维迪西妥单抗,尚存在临床上的不确定性。

声明:本文系药方舟转载内容,版权归原作者所有,转载目的在于传递更多信息,并不代表本平台观点。如涉及作品内容、版权和其它问题,请与本网站留言联系,我们将在第一时间删除内容