2021-06-25 11:22:11来源:药智网浏览量:746

导读:企业报价策略深度分析

盛夏,如约而至的第五批集采,虽已历经4次,仍旧扣人心弦、风采依旧。

延续集采范围不断扩大的政策导向,每一轮集采都号称“国家组织药品集采品种数量之最”。

规模历史之最

参与投标品种,创下历史之最。共计62个品种,355个产品(品规)参与投标。

获得拟中选资格品种比例,创下历史之最。共61个品种中标,中标率高达98%。

获得拟中选资格品种市场规模,创下历史之最。中标品种2020年在中国公立医疗机构终端销售额合计超过800亿元。

外资企业获得产品拟中标数量,创下历史之最,10家外企11个产品中标。

拟中选药品平均降价,创下历史之最,降幅达56%。

中标企业之最

成绩最优异科伦药业,11款产品(18个规格)出征集采全部中标,答卷满分。

表现最亮眼齐鲁药业,13个强势产品参与竞标,11个成功中标,其中5个产品(品规)降幅超过90%,占据本轮降幅90%以上的产品(24个)的20%以上。“过评大户”及“杀价大户”名不虚传,凭借一己之力将国采平均降幅推上一个台阶。

市场最心痛阿斯利康,销售额近60亿元、占比超90%的布地奈德吸入剂,无奈放弃,作为中国市场销售体量最大的外资企业,恐怕“皇位”不保。

内心最遗憾恐是恒瑞医药,本轮集采8进3,痛失最为看重的碘克沙醇,36亿造影剂产品营收岌岌可危;

态度最佛系辉瑞,6个品种全军覆没,大有“敌军围困万千重,我自岿然不动”的态势;

中标报价之最

降价最狠单品是利伐沙班(10mg),降幅达到98%,平均降幅最猛烈药品同样是利伐沙班,利伐沙班有潜力成为本轮的“灵魂段子手”。

报价最低药品是酒石酸美托洛尔片,单片约为9分钱。

中标最贵药品是注射用盐酸苯达莫司汀,25mg1瓶为572元。

市场规模最大药品是布地奈德吸入剂,60亿元市场由正大天晴、健康元、四川普锐特主要瓜分。

竞争最激烈药品的是头孢曲松注射剂,共计36家过评企业(不限品规),同台竞争20亿元的市场。

中标企业最多的产品是利伐沙班、艾司奥美拉唑、头孢他啶注射剂、头孢曲松注射剂,均为10家企业。

虽然说经历了四轮集采,企业慢慢驾轻就熟,但是报出“地板价”现象依然存在,开标现场的激烈氛围我们无从得知。

4图剖析:本次集采报价策略

到底怎么样的报价称得上“理性报价”?到底怎么样的报价策略能够尽可能让企业实现最优?我们从本轮集采数据做分析。

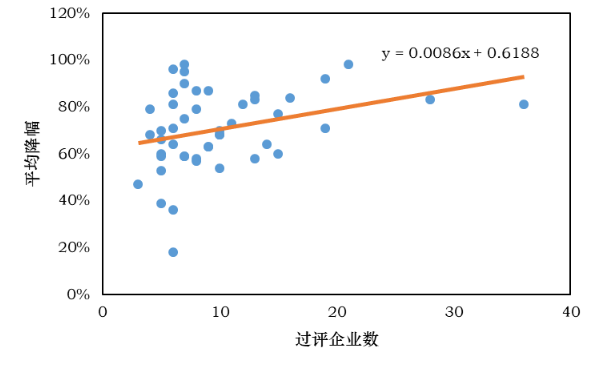

首先,过评企业数一定是首要考虑的基本因素。

竞争对手越多,竞价越胆战心惊。从图1可以看出,基本印证了过评企业数与平均降幅的正比例关系。但仍然可以看到,过评数量在10家以内的,平均降幅最为混乱,表示为企业报价策略的琢磨不定。

过评数量在10家以内的企业和品种,最应该做一个专业的药物经济学测算。

注:平均降幅指有效报价中的平均降幅,不完全统计

图1过评企业数和平均降幅的关系

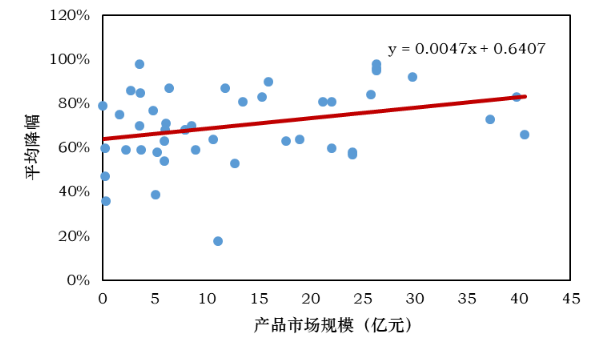

其次,产品的市场规模深刻地影响着企业的报价策略。

图2同样可以看出基本呈现正比例关系,市场规模越大越诱人,争夺市场的决心越大。

特别是市场规模超过10亿元后,降价争夺市场的决心呈现较好的线性关系。

但是,在5亿元左右的产品,报价策略就很零散,表现为企业对该部分市场份额“食之无味,弃之可惜”的态势;对于市场规模在5亿元左右的产品,企业应充分评估该品种对于企业生存的影响力慎重报价。

注:平均降幅指有效报价中的平均降幅,市场规模指2020年全国公立医院终端规模,不完全统计

图2产品市场规模和平均降幅的关系

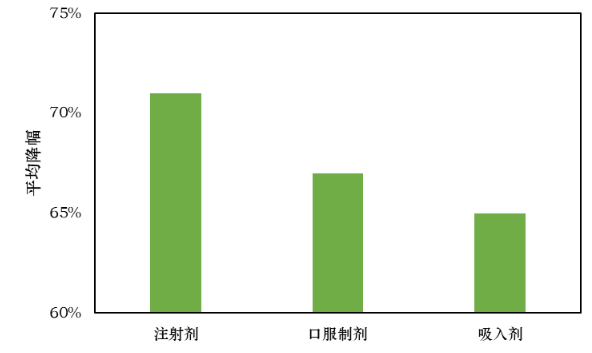

产品的剂型对报价策略也有一定的影响。

本轮的主角是注射剂,因此猜测注射剂企业的心理压力较大,本轮砍价也较为明显;

另外一方面,国家局对注射剂溢价也有较大的预期,所以降价的重心主要放在注射剂;

企业根据产品剂型和每一轮集采主打剂型品种适当衡量报价区间。

注:平均降幅指有效报价中的平均降幅,不完全统计;部分小剂型报价数据缺乏暂未统计

图3产品剂型和平均降幅的关系

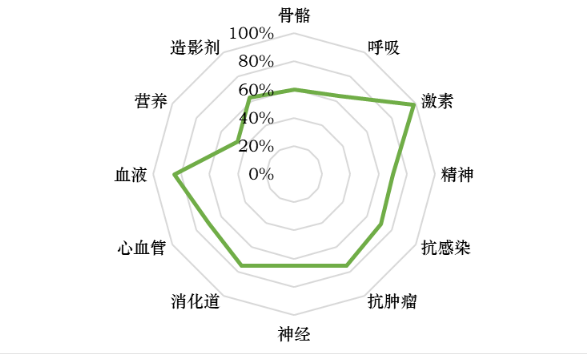

产品的治疗领域对报价策略也有一定的影响。

抗肿瘤、抗感染、消化道和血液系统治疗药物作为临床急需、用量大的药品,降价幅度较大;

反观营养类、造影剂、骨骼类等产品平均降幅相对缓和,专注小领域可能是一个出路。

注:平均降幅指有效报价中的平均降幅,不完全统计

图4产品领域和平均降幅的关系

第五轮集采基本已经尘埃落定,国家医保局表示,本次集采将坚持“量价挂钩,招采合一”的基本原则和“国家组织、联盟采购、平台操作”工作机制的基础上,进一步完善规则。

关键3点:未来企业报价策略

除了上述,根据实际情况的报价策略外,企业还可以学习以下3点报价策略,走出“囚徒困境”。

1、开发带量采购模型,通过定价模型力争将价格逼近中标线。

同一品种,不同企业报价差异较大,报高价与低价不仅是企业成本考虑,这与企业定价模型测算能力相关。

企业尽最大的努力与集采产生最大关联,同时开发带量采购模型,其中最核心就是定价模型,通过定价模型力争将价格逼近中标线,最终,通过规模效应提升企业整体效率,缩减成本。

2、“独家”、“首仿”、排他性的技术革新将是拥有更多话语权的关键。

从图1的分析,基本印证了过评企业数与平均降幅的正比例关系;提前布局,抢占首仿药,建设原研药专利库,提前进行专利布局,加强投入,争做首仿药,或者至少是前5家,还有可能享受一段“蜜月期”。

3、避开大品种聚集领域、热门领域,瞄准小治疗领域发力,寻找空白点。

抗感染、抗肿瘤等热门赛道,成本优势是不二的选择。但是短时间内难以调整,原料制剂一体化也并非一日之功。

企业可以适当先加速推进冷门产品,本轮产品中造影剂、骨骼等品类的产品平均降幅相对缓和,就是一个好的案例。市场规模不算少,竞争不算激烈,加速瓜分这部分市场,又可以避开“地板价”。

如今,集采与医保谈判均以常态化发展,“双剑合璧”已经要敲响所有沉睡的企业。

合理设置短中长期的开发、申报、竞标策略,将是企业在大浪淘沙中沉淀下来的重要一环。

声明:本文系药方舟转载内容,版权归原作者所有,转载目的在于传递更多信息,并不代表本平台观点。如涉及作品内容、版权和其它问题,请与本网站留言联系,我们将在第一时间删除内容!