又一家顶着AI概念的公司即将赴港上市。

近期,专注于AI制药、AI创新平台的晶泰科技在港交所提交了招股说明书,欲在港交所上市。据悉,晶泰科技成立于2015年,是采用量子物理、人工智能、云计算等方式赋能的创新型研发平台,为制药及材料科学等相关企业、创新公司提供药物及材料科学研发解决方案及服务。晶泰科技的主要收入类型可以分为药物发现解决方案和智能自动化解决方案。截至目前,晶泰科技为全球100多家生物技术与制药公司及研究机构提供服务,其中包括全球前20大生物技术与制药公司中的16家。IPO日报发现,近几年,虽然晶泰科技一直处于亏损状态,但是在多次融资下,账面余额充足。那么,从美股市场转向港交所上市,晶泰科技的目的究竟是什么?

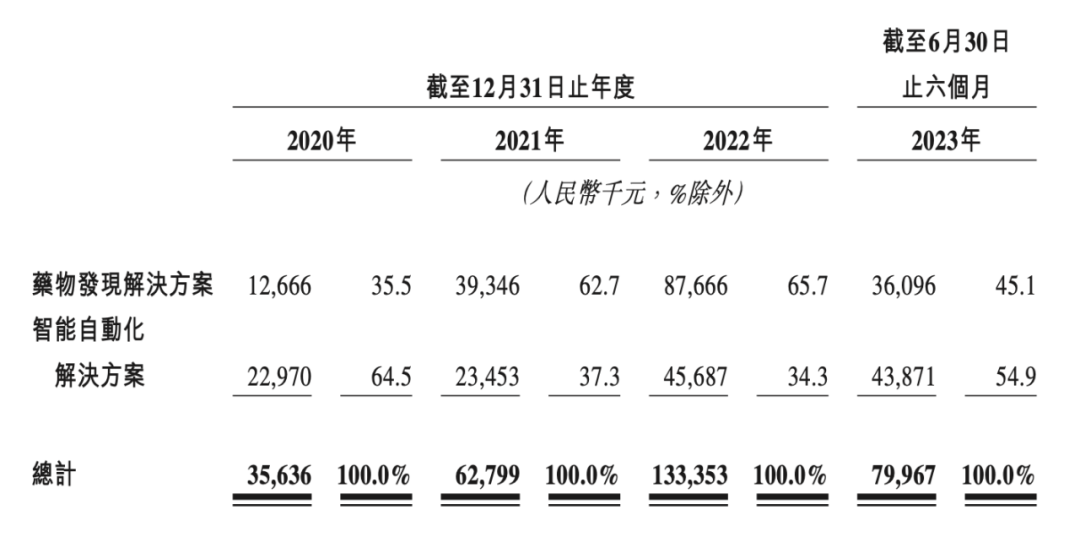

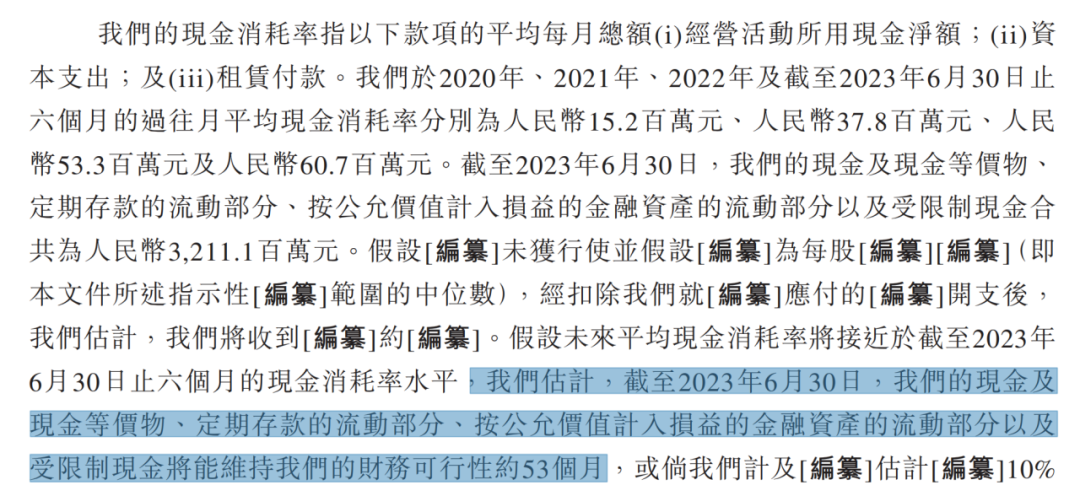

来源:官网

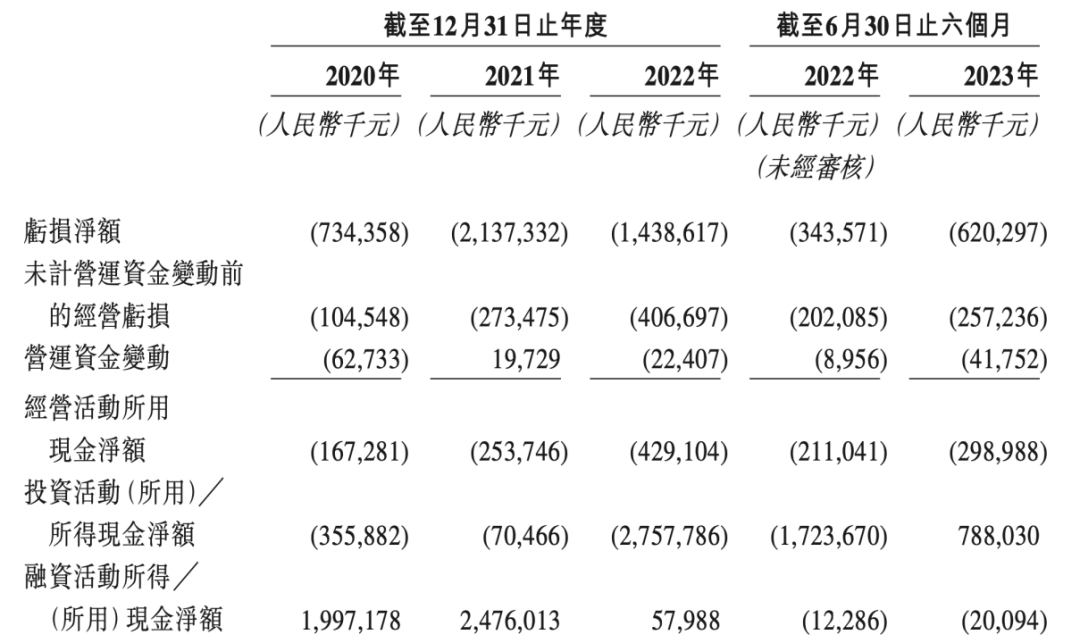

事实上,晶泰科技目前还并未盈利,并且在持续亏损中。2020年-2022年及2023年1月-6月(下称“报告期”)内,晶泰科技的亏损净额分别为7.34亿元、21.37亿元、14.39亿元及6.2亿元,累计亏损约49.3亿元。晶泰科技还有进一步亏损的可能。关于盈利预期,晶泰科技在招股书中称,预计2023年公司将继续亏损,主要是由于增加研发活动、实施商业化计划及以股份为基础的付款开支等相关的预期成本及开支。早在2021年,就有传闻称晶泰科技或赴美上市,但无进展。据悉,晶泰科技此次将以港交所新推出的18C规则申请上市,所以能够在未商业化的状态下有递交招股书的资格,晶泰科技为除自动驾驶芯片公司黑芝麻智能外第二家以此类规则谋上市的科技企业。日前,据证监会网站公告,已收到黑芝麻智能在境外发行上市的备案材料。可见18C规则有助于一些科创企业在未盈利情况下,能够迅速获得资本市场的支持实现上市。值得注意的是,AI药物研发公司英矽智能今年6月也在港交所递交了招股说明书,但其选择的是18A生物科技公司的标准。相比之下,因为选择18C规则,晶泰科技更强调其信息科技的属性,在招股书中称其为基于量子物理、以人工智能赋能和机器人驱动的创新型研发平台。其客户从生物制药已经拓展至能源等其他领域。但据招股书,为制药企业提供药物发现及研究全过程的解决方案是晶泰科技的重要收入来源。报告期内,药物发现业务创收分别为0.13亿元、0.39亿元、0.88亿元、0.36亿元,占比分别为35.5%、62.7%、65.7%及45.1%。同时,在AI制药业务方面,和英矽智能相比,晶泰科技并无自研管线。据招股书,英矽智能具有31个内部管线,涵盖29个药物靶点。其中,英矽智能的核心产品小分子候选药物ISM001-055已经推到了二期阶段,其余管线均在新药临床研究审批阶段。业务目标是推动这些药物管线上市或被大药企接手。而晶泰科技在定位上更符合AI+CRO模式,将其AI研发技术与服务作为产品出售给制药和生物技术公司。它与合作伙伴合作,完成特定的研发环节,或涵盖整个靶点发现后到临床前验证的环节,再将临床候选移交给合作伙伴继续进行新药申报的准备和临床开发与研究,如在特定区域成功商业化,将从相关药物发现合作中获得特许权使用费、里程碑款项。因此,这对于技术提出了更高的要求。在风险提示中,晶泰科技也承认,若不能持续升级、增强或者创新技术及解决方案,会对其业务有不利影响。除了制药业务外,晶泰科技第二大业务是智能自动化解决方案。智能自动化解决方案是晶泰科技对未来的押注,晶泰科技想将业务拓展至材料及自动化等领域。晶泰科技对此描述为,未来将为其他高价值领域提供标准或定制自动化解决方案。例如,材料科学、生物材料、农业科技、化妆品等。基于此,公司研发投入每年都超过了当期收入,报告期产生研发开支分别为8350万元、2.12亿元、3.59亿元及2.34亿元,分别占当期收入的约234.4%、338.5%、269.2%及293.1%。但晶泰科技貌似并不缺钱,成立6年,晶泰科技融资将近8亿美元。招股书显示,晶泰科技共进行了Pre-A轮融资、A-1轮融资、A-2轮融资、B轮融资、B+轮融资、B++轮融资、C轮融资及D轮融资等共8轮融资。晶泰科技的股东阵容颇为强大。腾讯、红杉资本、中国人寿旗下的国寿成达(上海)健康产业股权投资中心(有限合伙)等机构均是晶泰科技的重要股东。弗若斯特沙利文数据显示,晶泰科技在全球AI赋能的药物研发公司中融资总额排名第一。同时,在多家股东入股下,晶泰科技的估值也上涨不少。2015年9月,晶泰科技完成了Pre-A轮融资,投前估值为830万元、投后估值为1030万元。2021年D轮融资后,晶泰科技投后估值高达19.68亿美元。按照2023年12月26日的离岸人民币汇率为7.1计算,晶泰科技估值上涨超1479倍。目前账上的现金余额也够晶泰科技撑一阵子。招股书显示,截止2023年6月末,晶泰科技拥有的现金及现金等价物、定期存款的流动部分、受限制现金及按公允价值计入损益的金融资产的流动部分共计32.11亿元。按照2023年上半年每月的现金消耗量计算,企业目前的账面资金足够维持其财务可行性53个月。不缺钱但着急上市的背后,和AI制药近年来面临的叫好不叫座的困境或许相关。一方面,由于面临集采扩大、医保谈判、技术迭代、竞争红海,创新药有失速的风险,AI制药的价值将会被重估。而客户依托于药厂的晶泰科技,也隐诱重重。报告期内,晶泰科技客户留存率分别约为53.8%、67.5%、51.4%、51.4%,总体略有下降。另一方面,AI制药本身也前路未可知。截止2022年末,全球共有80条AI药物管线获批临床,其中仅有5条管线推进至临床三期。但目前为止,仍未有一款AI研发的药物获批上市。市场参与者方面,除了如阿斯利康、辉瑞等著名跨国药企外,国内的药明康德医药企业也纷纷将自有业务与AI融合。此外,百度、腾讯、阿里巴巴、字节跳动等互联网大厂也依靠自身的AI算法优势,打造了AI制药研发平台,以求在行业内分一杯羹,竞争异常激烈。基于此,晶泰科技上市的目的,到底是以防在环境不太好的情况下“坐吃山空”?还是背后股东想要借势完成“收割”?或还有其它意图?声明:本文系药方舟转载内容,版权归原作者所有,转载目的在于传递更多信息,并不代表本平台观点。如涉及作品内容、版权和其它问题,请与本网站留言联系,我们将在第一时间删除内容